超过660亿美元的美国宠物市场哪些方面值得注意

指导:

日前, 天风证券发布了一份宠物行业研究报告, "宠物经济势头, 谁将成为未来的王者"。其中, 宠物行业在美国对经济进行了详细分析。通过梳理美国宠物产业的历史, 天丰证券描述了美国在宠物产业的家庭结构方面的市场表现, 以及宠物食品和医疗保健的两个主要部分。

现在, 让我们来看看细节:

2016所有1亿8400万个宠物在美国

宠物消费高达667.5亿美元

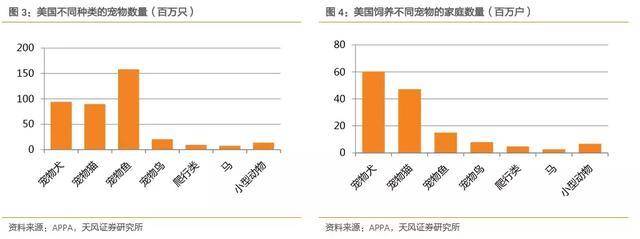

美国是世界上规模最大、发展最发达的宠物经济体。根据阿柏的数据, 2016年美国大约有1亿8400万只宠物狗/猫, 其中猫和狗的数量分别为8970万和9420万。宠物消费在美国达到667.5亿美元, 同比增长 10.73%, 是近几年的最高增长率, 预计将达到 2017, 这一数额将达693.6亿美元。

宠物在美国家庭普及率高达68%

平均每户1.9 只猫/1.6 只狗

根据阿柏的统计, 68% 的家庭至少有一只宠物。从宠物种类来看, 猫狗也是最受欢迎的宠物种类, 共有4710万户人家有8970万只猫, 6020万个家庭有9420万只宠物狗, 平均每个宠物家庭养1.9 只宠物猫/1.6 只宠物狗。宠物鱼在小宠物中也很受欢迎, 共有1500万个家庭饲养1亿5800万只宠物鱼, 而另一些人, 如宠物鸟、爬行动物、马和小动物, 占人口的比例较小。

宠物消费费用高, 狗的客人单价比猫高

手术和托管成本更高

根据阿柏对不同项目中宠物主人支出的调查 (仅在过去12月内发生的消费), 总体而言, 宠物狗花的比宠物猫多, 显示操作的成本和托管尤为明显:手术费用和养狗费用分别为474美元和322美元, 宠物猫分别为245美元和164美元。在食物中, 宠物狗和猫的消费几乎一样, 可能是因为, 虽然狗吃的比猫多, 但是猫的食物价格更高, 而且平均来说, 每个家庭猫的数量都比狗大。

美国的宠物工业经历了两个发展过程。

(1) 从二十世纪八十年代到第二十一初: 数量变化接近完成, 质量变化正在进行中。

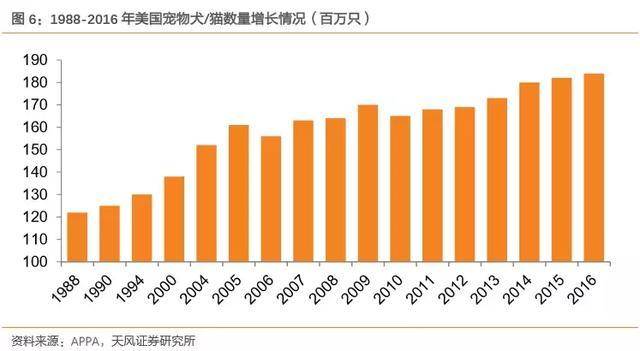

美国的宠物产业在100-200 年前开始发芽, 但第一次宠物市场调查直到1988才出现。据调查数据显示, 1988年美国约有56% 的家庭饲养至少一只宠物狗/猫, 总金额约为 1亿2200万, 宠物总消费量约为120亿美元。当时, 美国宠物产业, 从宠物的数量已经有一定的规模, 定量阶段接近尾声, 但市场相对较小, 平均每只宠物狗/猫的年消费量约100美元, 定性变化仍在酝酿之中。这可能与宠物主人的观念不强等因素有关, pet 产业还不够成熟, 不能选择少消费等。

到 2005年, 美国宠物狗/猫的数量已增加到1亿6100万人, 17 年来, 复合增长率为 1.74%, 而宠物市场增加到363亿美元, 综合增长率为6.73%。

宠物市场规模 = 宠物数 x 平均宠物年支出, 在此基础上计算, 17 年来, pet 的生长贡献率为 25.8%, 而单宠物支出复合生长率为74.2%。可以看出, 美国宠物市场的扩张主要依靠宠物主人在一只宠物的消费上增加。随着宠物数量的稳步增加和宠物主人的消费意愿的增加, 消费者对宠物食品、用品和宠物服务的需求在不断增长, 宠物行业也开始兴起, 美国如今最大的宠物医院连锁 VCA和最大的连锁宠物用品, 服务商店训犬学校成立于二十世纪八十年代中旬。

(2) 自第二十一世纪初: 增长数量放缓, 支出将继续增加

自第二十一世纪初以来, 美国 pet 市场发展的第二阶段, 这一阶段主要体现了两个特点:

第一, pet 生长速度减慢, 2005-2016 复合增长率降至 1.2%, 其中2006和2010也呈负增长;

第二, 宠物市场规模仍在稳步扩大, 复合增长率为 5.69%, 至2016美国宠物市场规模达到667.5亿美元。

随着宠物数量的增加和市场规模的扩大, 两者的增长率都下降了 1988-2005, 特别是 pet 的增长速度直接从1.74% 到 1.2%, 经济放缓的幅度更大, 而市场规模从6.73% 增长到5.69%, 整体更稳定。同时, pet 数量对市场规模的贡献率从25.8% 下降到 21%, 单 pet 的年贡献率增加到 79%, 这表明宠物主人的消费意愿和支出能力的增加在扩大市场规模的过程中起着越来越重要的作用。

宠物消费显示 "必需品" 属性

易于增加, 不易减少

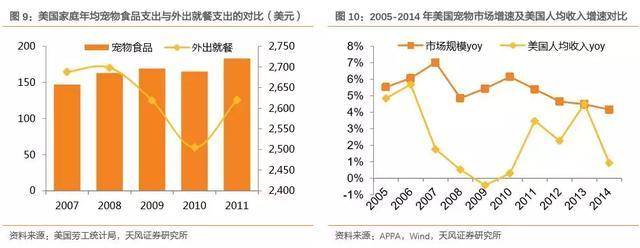

宠物主人?宠物的 "人性化", 使宠物经济不再是单纯的商品销售和服务, 而是?情感经济, 消费者属性更接近 "必需品", 因此, 在2008金融危机期间, 尽管美国经济低迷, 宠物产业要收?经济增长仍高于其他零售业, 新的原因是 pet 经济的情感消费特征。

宠物主人对待宠物作为家庭成员的观念使得宠物相关产品成为 "必需品", 即使经济不景气, 宠物主人也更愿意削减个人消费, 以保持宠物的粘附力, 这是宠物情感经济, 保持在这一时期, 宠物产业处于相对强劲的低迷期。

随着市场的不断扩大, 宠物产业开始加速整合:

2001、国际宠物食品总公司投资15亿欧元购买皇家宠物食品公司, 后者长期以来占据了中国高档宠物食品市场的领先地位;在 2007年, Mars 收购了 Nutroproducts 和班菲尔德宠物医院, 正式进入天然宠物食品和宠物医疗市场;在 2014年, 火星获得了北美最大的宠物链,--艾玛, 优卡和 natura;2017, 29亿美元收购三宠物食品品牌从宝洁, 以巩固其在宠物医疗市场的地位;在 2018年, 通用磨坊购买了蓝色水牛进入宠物食品行业的价格接近80亿美元。

美国家庭结构分析

宠物产业增长的三大推动力

人均收入的增加, 宠物主人的意愿增加, 宠物数量的增加是宠物产业发展的主要推动力。经过多年的发展, 美国宠物基地的数量得到了很大的改善, 增长速度趋于平坦, 自1988-2016 以来, 宠物的平均年支出对 pet 行业的增长一直贡献超过 75%, 是促进整体市场扩张的主要动力。从需求方面来说, 是否在宠物身上花更多的钱主要取决于两个条件:

一是看看宠物主人是否越来越富有,

第二是看看宠物主人是否更愿意花钱买宠物。

收入, 美国在1988年人均收入18000美元, 到 2014, 上升到42700美元, 同时美国宠物市场规模从大约120亿美元增加到580亿美元。

天风证券认为宠物可以说是家庭行为, 宠物在家庭中的作用直接影响到宠物主人的消费意愿。因此, 与人均分析相比, 家庭单位可以更直观地了解宠物产业背后的驱动因素。

(1) 家庭收入增加, 中、高收入家庭比例增加

金融危机之后, 美国经济开始复苏, 高收入家庭的比例继续上升。据美国人口普查局称, 2011-2016 年收入不到5万美元的家庭占到了今年的跌幅, 每年收入5万到10万美元的家庭占了相对稳定, 超过10万美元的比重逐渐增加。

总的来说, 家庭收入越高 (除了去年收入20万美元的家庭), 对宠物所花的钱和支出的比例就越高。不同收入水平的家庭, 平均年收入不到5万美元, 在宠物消费上的花费比5万美元少, 宠物支出大幅增加, 家庭在15万到20万美元之间, 最高可达1484年美元。花在宠物, 最多1.4%。总体而言, 宠物消费占家庭总支出的1% 左右, 家庭收入增加, 宠物消费也增加。

(2) 社会和家庭结构的变化影响到宠物主人的消费意愿。

社会和家庭结构的变化导致了对宠物陪伴的需求增加, 从而增加了宠物主人的消费意愿。根据美国劳工统计局的统计, 2016年美国家庭平均消费总额为583美元, 占家庭总支出的1%。(由于家庭的总数包括宠物和宠物友好的家庭, 实际平均每年消费的宠物比这个数字高。)

人口老龄化。美国人口45岁, 从1988年的30.8% 人上升到2016岁和41.3%。根据美国劳工统计局的数据, 在 2016, 美国家庭对宠物的消费随着年龄的增长而增加 (家庭户主的年龄), 55-64 的支出高达784美元, 在65岁以后开始下降, 宠物消费作为 proport家庭开支总额的总和。这主要是因为老人容易孤独, 需要宠物的陪伴, 也有经济基础, 愿意花钱换取爱情, 但在一定年龄, 老人的精力和身体不足以照顾宠物。, 他们的年龄越大, 宠物的成本就越低。

单身和丁克家庭在美国成为主流。根据美国最新的人口普查, 单和丁克家庭已经成为美国的主流, 2017年美国有45% 家庭, 而丁克家庭的数量是 23.9%, 而这一趋势将继续下去, 相比之下只有16.9% 的已婚和儿童家庭。因此, 单、独两人家庭对宠物的需求, 会影响宠物产业的发展。

根据美国劳工统计局的统计, 单身家庭花费高达484美元的宠物, 占家庭总开支的 1.2%, 只有两个配偶 (没有子女或没有子女) 的家庭平均花费733美元的宠物, 从1.1%总支出, 高于平均水平。

在这样一个家庭里, 宠物更具有 "孩子" 的特质, 所以人们更愿意花在宠物身上。而在有子女的家庭中, 超过年龄 (18 岁以上) 或太小 (6 岁以下) 的儿童, 对宠物的消费量和相对较小的比例, 但6-17 岁以下的最大子女更愿意为宠物花费, 平均金额为869美元。

家庭小型化。美国的平均家庭数量一直在缓慢下降, 2017年的平均人口为2.5。越来越多的单身家庭, 以及夫妻不再愿意生育, 甚至选择不生孩子的事实, 是家庭小型化的主要原因。可见, 虽然单身家庭的平均开支基本上维持稳定, 但这两个家庭的平均开支每年都在增加。在 2013-2016, 两家住宅的平均宠物消费从528元增加到744美元, 平均宠物消费从460到583美元。

(3) 宠物爱好者更喜欢有更多的宠物

宠物数量的增加也是促进工业发展的一个重要推动力。宠物数量 = 总家庭 x 家庭宠物比率 x 宠物家庭, 并且在过去30年美国贡献了几乎1/3 宠物成长的数量。在 1988-2016, 美国的宠物数量 (猫, 狗) 增长了从1亿2200万到 1亿8400万, 而总人口从2亿4500万上升到 3亿2300万, 并且家庭的总数量从9100万增加了到1亿2300万。在28年期间, 新的人口和家庭以60% 的速度在同一阶段占1920万宠物和31% 的新宠物。

另一方面, 在美国, 至少有一只宠物的家庭的比例从1988年的56% 上升到2016年的 68%, 1亿2300万的家庭计算到 pet 增长的缴款率约为 23.8%, 增加宠物家庭的缴款率为45.2%。

可见, 宠物成长最强大的动力是宠物爱家庭的增加, 也就是说, 在过去的30年里, 美国宠物爱好者更有可能拥有更多的宠物, 而没有宠物的人则更难养宠物。

宠物食品和医疗保健是主要的市场细分

占了近70%

根据阿柏的数据, 美国的宠物消费在2016年达到了668亿美元。具体到每个细分市场, 宠物食品是美国最大的分业宠物市场, 2016 市场规模282.3亿美元, 占整体市场 42.3%;

第二是医疗159.5亿美元, 占23.9% 以上, 宠物用品和柜台市场规模约147.1亿美元, 占 22%, 如果非处方药也进入宠物医学领域计算,美国宠物护理占总市场占有率预计在 30%-40% 之间;宠物服务和宠物销售分别占8.6% 和3.1%。

宠物食品出现了寡头垄断模式

宠物食品有着悠久的历史, 在第二十初, 美国开始出现宠物罐头食品。1957、美国人将食品膨化技术用于宠物食品, 诞生第一代膨化狗粮, 自那时起, 膨化宠物食品全面平衡营养, 喂养方便等优势占据主导地位。宠物食品。

对于所有的宠物来说, 宠物食品是其生存的必需品, 所以宠物食品是 pet 行业中最大的一部分。

美国的宠物食品行业相对于其他领域是最具竞争力的, 尤其是超级市场和大型超市, 超级市场和大型超市利用成本优势销售相对便宜的宠物食品, 从而抢占市场。专业宠物食品零售网点份额。面对超市竞争, 宠物食品零售商近年来为高端、环保市场开发有机、天然、高价位的高档宠物食品, 这些最终食品在专业宠物食品零售商中将越来越大比例。

在过去的20年里, 美国宠物食品市场, 专业渠道增长不断超过传统渠道的业务, 占据了47% 的市场份额。

经过多年的兼并和收购, 美国宠物食品行业呈现出寡头垄断的市场格局。根据欧睿国际, 雀巢和火星在2016年占到美国宠物食品市场的一半, 雀巢在 30%, 火星超过 20%, 五家公司, 其中五份额的前72%。从全球市场格局上来说, 火星排名第一, 占 25%, 雀巢紧随其后的 22%, 其中五家公司五的份额占58%。

宠物医疗开发

2016美国宠物医院/诊所的数量超过2.6万

美国宠物医疗行业发展非常发达, 医疗标准、医疗设施、诊断技术、法律法规和标准体系相对完善, 还有专门的宠物医院认证机构 AAHA。AAHA 专业研究开发和宠物医院认证标准, 为美国 pet 行业规范和自律提出了标准化要求。在 Aaha 的网站上, 宠物主人可以在线查询附近的合规认证宠物医院。此外, 根据阿柏的数据, 美国宠物医院和诊所的数量在2016年已超过2.6万。

宠物医疗产业链可分为生产端、销售端和服务端。

上游生产端指生产 pet 药品、试剂及医疗器械的厂家;销售端主要是疫苗、药品分销商和零售商, 分销商将分发给所有宠物医院、诊所和药房, 零售商通过在线或离线渠道向终端消费者销售;服务提供者主要是宠物医院和提供服务的诊所, 他们直接向消费者提供各种商品和服务。根据这个分类, 我们有一个简单的梳子为美国宠物医疗企业。

美国宠物医学代表的企业包括 Zoetis、VCA、班菲尔德等, 领域的重点是不同的。整个产业链、上游临床诊断实验室、疫苗药品生产毛利率都很高, 但销售、管理和研发成本占了很大比重, 分别占了 Idexx 和收入在37% 和 35%, 导致其净利率不高于下游 petmeds 和 VCA 太多。

在宠物医院下游, VCA 和班菲尔德是两种不同的发展模式。

VCA 更在真正意义上的宠物医院, 不仅为宠物提供日常的治疗和照顾, 而且还为宠物在医药、外科、肿瘤学、眼科和心脏病等外科手术, 除了公司还有独立的临床实验室, 以提供专业的医疗服务。

班菲尔德与传统宠物诊所相似, 它只能提供免疫、驱蚊、杀菌和一些简单的诊断服务, 自1994年训犬学校投资班菲尔德以来, 其对训犬学校存储优势的依赖迅速扩大, 到目前为止约900连锁宠物诊所。

宠物零售业以大型连锁商店为主

宠物食品收入占最大

在美国, 宠物商店是宠物零售业的主要渠道。2016年, 美国有1.3万多家宠物店, 总收入约为191亿美元。目前, 该行业主要有大量分散的小型独立商店和少量大型连锁商店。据美国劳工统计局统计, 超过80% 的宠物店雇用的员工少于5人, 少于10% 的员工有10多名。在一大串宠物商店里, 训犬学校和圣迭戈佩科球场是业界的主要参与者。

在 2016年, 训犬学校收入达69亿美元, 占市场的 36.3%, 而圣迭戈佩科球场的总收入达42亿元, 占市场占有率的22.3%。除了出售其他公司的产品外, 他们还出售自己的品牌产品。仅在 2016年, 两家公司出售其专有产品约5.6亿美元。

从门店数量上来说, 2016 训犬学校有1500家门店, 占地约 11.5%, 圣迭戈佩科球场有1433家门店, 占地约 11%, 主导地位明显。宠物宝贵和宠物用品加上有770和375商店, 排序三或四位。与最大的四只宠物连锁店相比, 其余的公司在商店的数量上有很大的差距。

宠物食品是宠物店收入的最大部分, 在2016年占到了45.7%。随着消费者越来越多地从超级市场和大型企业购买宠物食品, 宠物食品行业的份额在过去的五年里一直在下降。宠物用品, 如衣领和牵引皮带, 占宠物店总收入的 40.6%, 而随着宠物医药成本的增加, 这一地区的增长也越来越大。

过去五年来, 宠物店一直是宠物服务增长最快的部分, 在2016年占到收入的9% 左右, 主要是因为宠物主人增加了对服务的整体支出, 例如培训、寄养和美容, 通常在大型商店或超级市场中不可用。最后, 活着的动物购买宠物商店的4.7% 的收入, 市场细分很可能会保持不变, 因为宠物通常是一次性购买的, 大多数宠物商店鼓励领养而不是购买。

PS: 天风小市场价值的完整版已上载到 QQ 群, 欢迎使用。

文: 刁哥

相关文章

- 高考400分左右的同学们,这次推荐的2所特色“二本院校”真的很不错

- 家长给孩子报特长班,感觉总是在做无用功,你试试按照这几点去尝试一下

- 15年过去了,曾经背着父亲上学的那个,高考学霸,现今如何了

- 高考状元的学习方式,让许多家长都感叹,真的很有用吗?

- 与孩子沟通的注意事项,让你和你的孩子有更好的交流,从而达到更好的教育

- 《少年得到好不好》少年得到泉灵语文课,给孩子不一样的教育

- 少年得到—泉灵语文课让孩子开启学习之旅,从此开始自主学习

- 高考后孩子选择报殡仪专业,父母该如何改变自家孩子的想法,这两点可以参考

- 高情商的孩子父母,都会注意这几个方面,你还在等什么呢

- 在湖南文科560分,可以考虑这所学校,压线报考胜算大